この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

こんにちは、いたる(@mixart_twit)です。

今の時代、ブログやアフィリエイト、ポイ活など、インターネットを駆使してたくさん稼いでいる方も多いと思います。

僕もブログなどを運営していて、確定申告が必要にくらい稼ぐことができるようになりました。

通常、稼いだ分は雑所得として申告するのですが、そのままでは損してしまうことは知っていますか?

そこで、開業届けと青色申告承認申請書を提出する、つまり個人事業主になる必要性が出てくるんです。

このページでは、開業届けと青色申告承認申請書を提出する理由・メリット、書き方、提出方法を紹介していきたいと思います。

クリックできる目次

開業届を提出する理由・メリット

個人事業主になることで、青色申告をすることができるようになります。

青色申告の最大のメリットは、「65万円の所得控除」です。

専業主婦(夫)のように給与収入のない方は、38万円以上収入があると所得税がかかってきます。

例えば、年間の収益が103万円だった場合、

【青色申告なしの場合】

103万円-38万円-0円=65万円

【青色申告の場合】

103万円-38万円-65万円=0円

※計算式:収益(収入-経費)-基礎控除-青色申告特別控除=課税所得

と、課税所得に大きな差があり、青色申告であれば103万円までなら所得税がかからないんです(住民税はかかります)。

上記の例だと、所得税に32,500円の差が出てきます。

青色申告をするには個人事業主である必要があるのですが、そのために必要な書類が「開業届」と「青色申告承認申請書」なんです。

社会保険の扶養に入っている場合は注意

社会保険の扶養とは、よく130万円の壁といわれているものです。

この社会保険の扶養に入っている場合は注意が必要になってきます。

あなたが加入している健康保険組合によっては、個人事業主というだけで扶養に入れない場合があるんです。

ですが、130万円以内であればOKという健康保険組合もあるので、管轄の税務署へ問い合わせてみることをお勧めします。

開業届の書き方

[prpsay img=”https://mixart.jp/wp-content/uploads/2020/02/itaru.jpg”]書く前に、まず開業届けを入手しましょう。[/prpsay]

- 最寄りの税務署で入手する。

- 国税庁のHPよりPDFファイルで入手する。

国税庁のHPでの入手が便利で簡単。

しかも直接入力できるPDFなので、印刷して手書きする必要もないですよ(一部手書きの必要あり)。

それでは、開業届けの書き方を解説していきます。

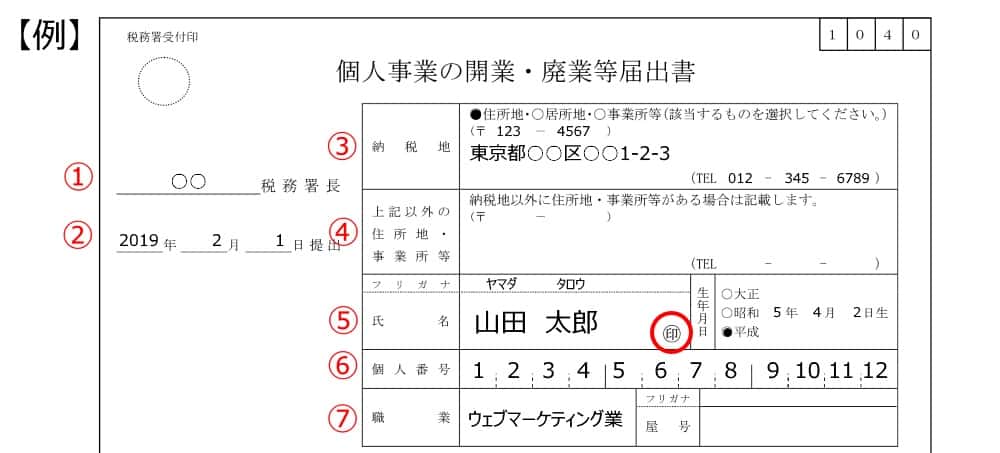

①税務署名

納税地を管轄する税務署を記入します。

- 住民票の住所。

- 現在の住所(住民票と異なる場合)。

- 事務所の住所。

特に問題がなければ、住民票の住所を管轄する税務署でいいと思います。

②提出日

開業届けを提出する日にちを記入します。

事業を開始した日から1ヶ月以内が提出期限となっていますが、明確な決まりはありません。

ですので、税務署に提出する日でOKです。

③納税地

①で記入した税務署と同じになるように、住所地・居住地・事務所等のいずれかに選択してください。

あとは、選択した住所と電話番号を記入します。

固定電話がない場合は、携帯の番号でもOKです。

④納税地以外の住所地、事業所等

納税地以外に事務所などがある場合に記入します。

納税地のみの場合は空欄で大丈夫です。

⑤氏名、生年月日

あなたの名前と、生年月日を記入します。

記入後、印のところに印鑑を押してください。

⑥個人番号(マイナンバー)

あなたのマイナンバーを記入します。

通知カードまたはマイナンバーカードを準備しておきましょう。

⑦職業、屋号

あなたの事業内容にあった職業を記入します。

特に決まりはないので、他の人から見て分かる職業であれば大丈夫です。

- ライター。

- デザイナー。

- コンサルティング業。

- インターネット広告業。

- 投資家。

- フリーランス など。

[prpsay img=”https://mixart.jp/wp-content/uploads/2020/02/itaru.jpg”]参考までに、僕はブログやアフィリエイトで稼いでいたので、ウェブマーケティング業と記入しました。

※税務署によりますが、文筆業と記入しておくと事業税が0%になるケースもあるようです。[/prpsay]

屋号に関しては、空欄でも問題ありません。

ですが、店舗を持っているなど、屋号が必要な場合は記入してください。

[prpsay img=”https://mixart.jp/wp-content/uploads/2020/02/itaru.jpg”]続いて、下部分の書き方を解説していきます。[/prpsay]

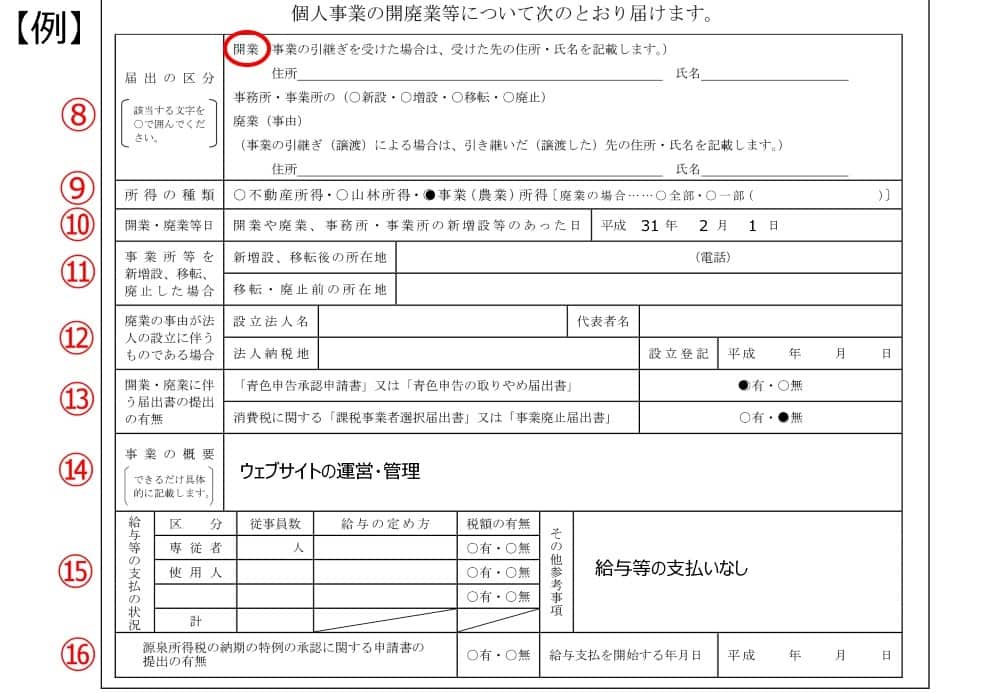

⑧届け出の区分

今回は開業なので、開業のところを〇で囲ってください。

⑨所得の種類

所得の種類を選択します。

収入がアフィリエイトやFXなどの場合は、「事業所得」を選択してください。

⑩開業・廃業等日

あなたが開業した日を記入します。

決まりはないので、月初や提出日と同じ日にちで大丈夫です。

⑪事業所等を新増設・移転、廃止した場合

今回は開業なので空欄で大丈夫です。

⑫廃業の自由が法人の設立に伴うものである場合

今回は開業なので空欄で大丈夫です。

⑬開業・廃業に伴う届出書の提出の有無

青色申告をするので、「青色申告承認申請書」の欄は「有」を選択。

開業当初は免税業者になるので、「課税事業者選択届出書」の欄は「無」を選択します。

⑭事業の概要

記載した職業の事業内容を具体的に説明します。

僕の場合はウェブマーケティング業だったので、「ウェブサイトの運営・管理」としまし。

⑮給与等の支払い状況、その他参考事項

従業員を雇う予定の方や、配偶者や親族を専従者として雇う予定の方は記載が必要です。

一人で運営する場合には、その他の欄に「給与等の支払いなし」と記入しておきましょう。

⑯源泉所得税特例の申請書提出の有無

従業員を雇う予定の方で、申請書の提出が必要な人は「有」を選択してください。

雇う予定のない方は空欄で大丈夫です。

これで、開業届けは完了なので、次は青色申告承認申請書に移ります。

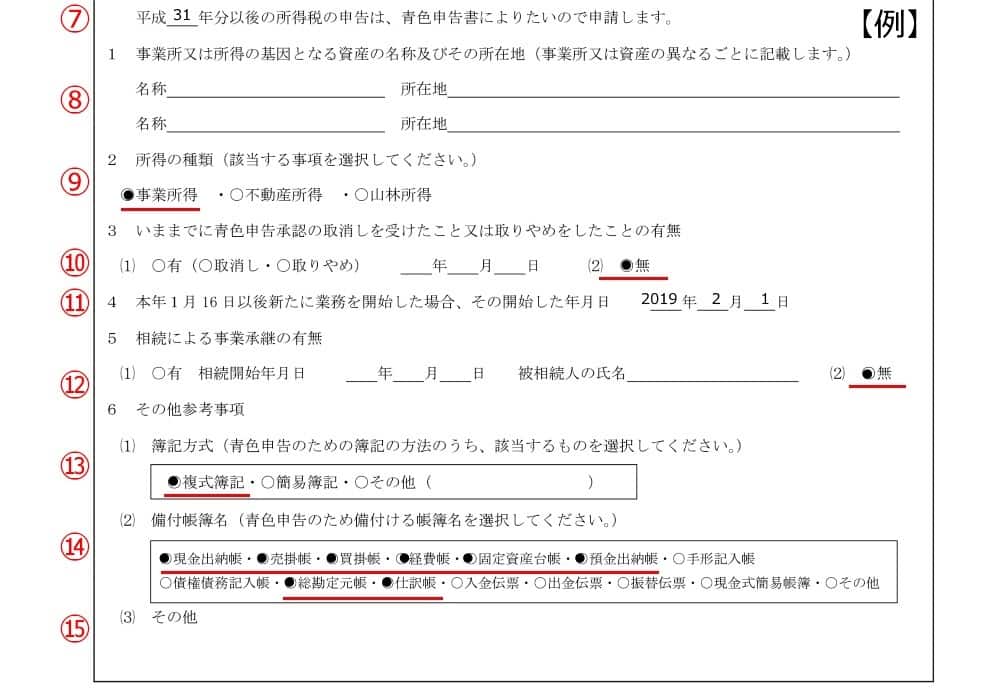

青色申告承認申請書の書き方

[prpsay img=”https://mixart.jp/wp-content/uploads/2020/02/itaru.jpg”]青色申告をするには、青色申告承認申請書を提出する必要があります。[/prpsay]

- 最寄りの税務署で入手する。

- 国税庁のHPよりPDFファイルで入手する。

開業届け同様、国税庁のHPより入手する方が何かと便利です。

それでは、青色申告承認申請書の書き方を解説します。

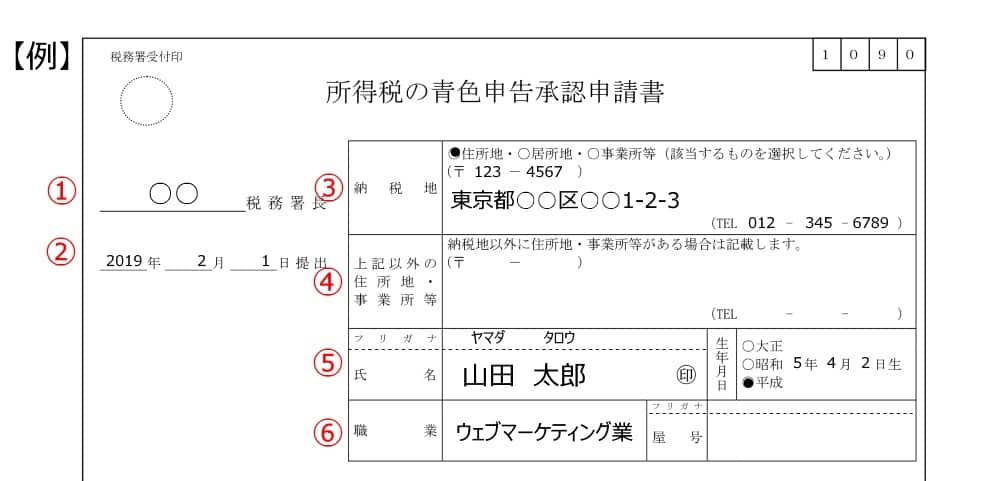

①~⑥

マイナンバーの記入は必要ありませんが、その他項目は開業届けと同じです。

開業届けと同じように記入していってください。

[prpsay img=”https://mixart.jp/wp-content/uploads/2020/02/itaru.jpg”]続いて、下部分の書き方を解説していきます。[/prpsay]

⑦青色申告する年度

通常、提出する年の年号を記入します。

ただし、下記の場合は翌年の年号を記入してください。

- 提出日が3月15日以降になる場合。

- 開業日より2ヶ月が経過してしまっている場合。

※3月15日以降になっても、開業日より2ヶ月以内であれば、提出する年の年号で大丈夫です。

⑧事務所名および所在地

事業所がある場合は、事業所名と所在地を記入します。

ない場合は空欄で大丈夫です。

⑨所得の種類

開業届けで選択した所得を選択してください。

⑩過去に青色申告の取消し・取りやめの有無

初めての方は該当しないので、「無」を選択してください。

⑪開業日

開業届けと同じ、開業日を記入してください。

⑫相続による事業継承の有無

自分で開業する方は該当しないので、「無」を選択してください。

⑬簿記方式

青色申告で65万円の所得控除を受けるためには、複式簿記が必須です。

必ず複式簿記を選択してください。

⑭備付帳簿名

65万円の所得控除を受けるには複式簿記が必須のため、「総勘定元帳」、「仕訳帳」、「固定資産台帳」は必ず選択しておきましょう。

他の帳簿については、選択したからといって必ず提出が必要ではないので、「現金出納帳」、「売掛帳」、「買掛帳」、「経費帳」、「預金出納帳」あたりを選択しておくといいと思います。

⑮その他

特に記載することはないので、空欄で問題ありません。

これで、青色申告承認申請書の作成は完了です。

開業届をもっと簡単に作成する方法【開業freee】

ここまで、開業届けと青色申告承認申請書の書き方を紹介してきました。

あまり難しくはなかったと思いますが、ちょっと面倒だなと感じていませんか?

そんなあなたにおススメなのが「開業freee」を使う方法。

僕も実際に使用してみましたが、5分ほどで2つの書類が作れるんです!

開業freeeの使い方

- 開業freeeにアクセスし、「今すぐ開業準備を始める」をクリック。

- メールアドレスとパスワードを入力し、「freeeを始める」をクリック。

- 職業や開業日など質問に答えて、「次へ」をクリック。

- 納税地や所得、控除の種類を入力し、「書類を提出する」をクリック。

- 書類の提出先を選択し、「書類を確認する」」をクリック。

- PDFで書類が作成されるので印刷し、追記や印鑑を押す。

- 作成完了。

1.開業freeeにアクセスし、「今すぐ開業準備を始める」をクリック

開業freeeにアクセスし、今すぐ開業準備を始めるをクリックします。

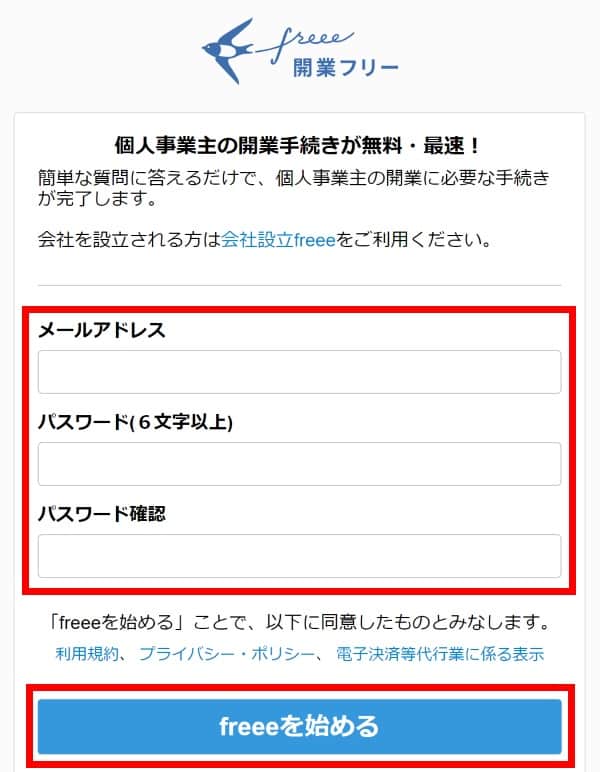

2.メールアドレスとパスワードを入力し、「freeeを始める」をクリック

メールアドレスとパスワードを入力し、freeeを始めるをクリックしてください。

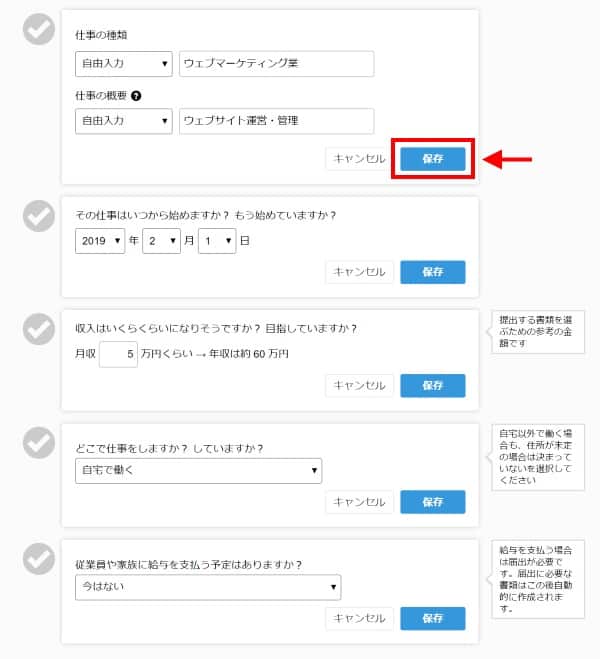

3.職業や開業日など質問に答えて、「次へ」をクリック

質問をクリックすると、入力欄が出てくるので一つずつ答えていきます。

仕事の種類はドロップダウンで一覧が表示されるので、この中から近いものを選んでください。

近いものがない場合は、自由入力にして自分で入力します。

入力が終わった後、保存ボタンを押して入力内容を保存してください。

全ての項目を保存したら次へをクリックします。

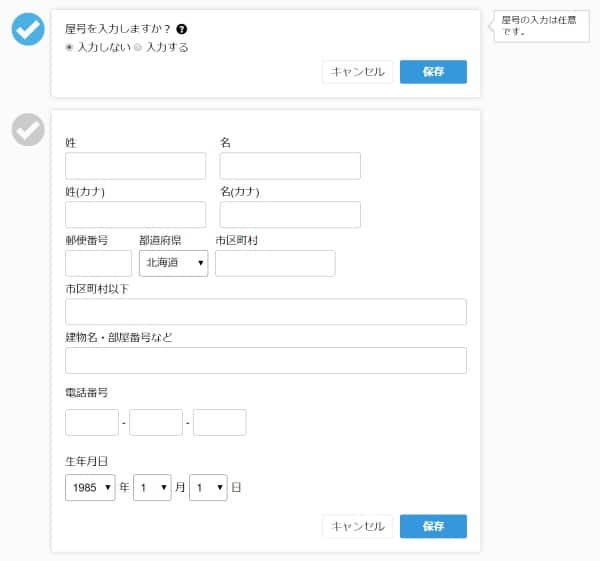

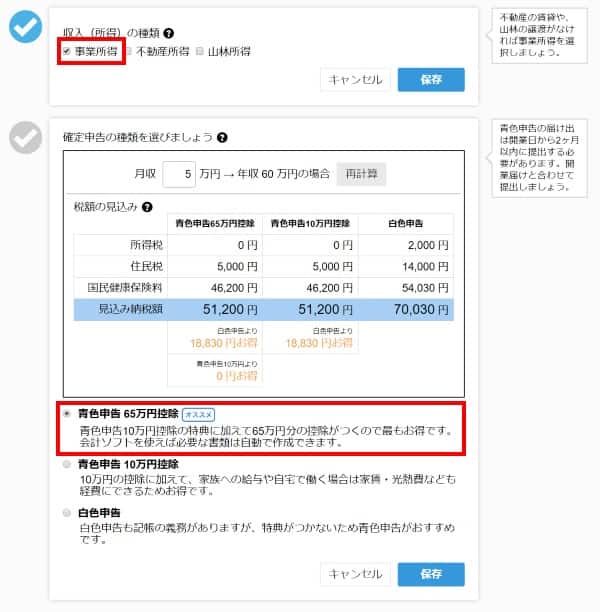

4.納税地や所得、控除の種類を入力し、「書類を提出する」をクリック

次に屋号、納税地、所得の種類、確定申告の種類を選択および記入していきます。

屋号の有無とあなたの情報を入力します。

住所は納税地に指定する場所を記入してください。

所得と確定申告の種類を選択します。

確定申告の種類は、「青色申告65万円控除」を選択してください。

各項目を保存し、書類を提出するをクリックします。

5.書類の提出先を選択し、「書類を確認する」」をクリック

ドロップダウンより提出先の税務署を選択します。

その後、書類を確認するをクリック。

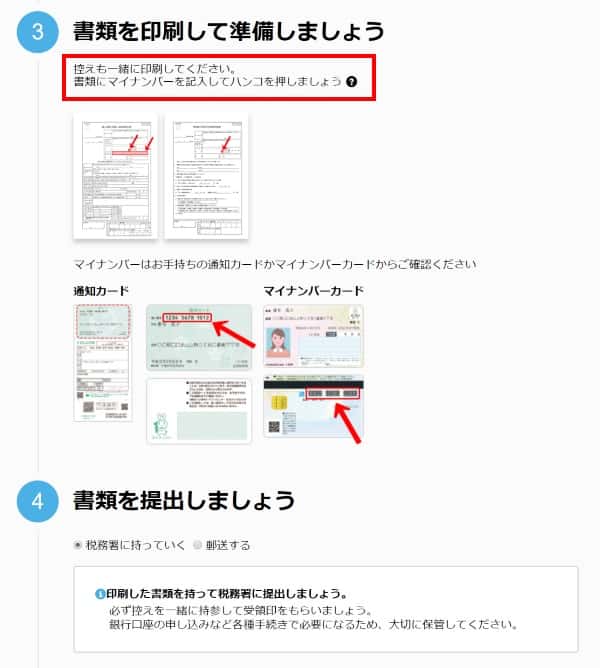

すると、PDFで提出書類が作成されるので印刷してください。

6.PDFで作成された書類を印刷し、追記や印鑑を押す

印刷後、書類にマイナンバーを記載し印鑑をを押してください。

最後に提出書類を忘れずにコピーしておきましょう。

これで作成は完了です。

[prpsay img=”https://mixart.jp/wp-content/uploads/2020/02/itaru.jpg”]本当に簡単なので、面倒な書類作成があっという間にできますよ![/prpsay]

開業届、青色申告承認申請書の提出先、提出方法

書類の作成が完了しても、税務署に提出しなければ意味がありません。

ここからは、提出先と提出方法を解説していきます。

- 管轄の税務署に持参する。

- 管轄の税務署に郵送する。

開業届け及び青色申告承認申請書の提出先は、あなたの住んでいる場所の管轄の税務署になります。

税務署に持参する場合

管轄の税務署に作成したものを持っていき、受付窓口に提出するだけです。

提出時には、本人確認書類の提示または写しの提出が必要になるので、忘れないようにしましょう。

あきらかな間違いがあるとき以外は、その場で受付印を押して受け取ってくれます。

それと、コピーした控えを持っていき、控えにも受取印を押してもらうようにしてください。

税務署に郵送する場合

管轄の税務署あてに作成したものを郵送します。

本人確認書類の写しを、一緒に入れるのを忘れないようにしましょう。

国税庁のHPで入手できる、添付台紙が便利ですよ。

それと、コピーした控えと、切手を貼った返信用封筒も同封するようにしてください。

開業届、青色申告承認申請書の書き方まとめ

- 青色申告をすると節税できる。

- 青色申告をするには、開業届と青色申告承認申請書の提出が必要。

- 書類の書き方自体に難しいところはほとんどない。

- 開業freeeを使うとあっという間に書類が作れる。

- 書類の提出時には、本人確認書類と控えを忘れないように。

「まだたくさん稼げてないからいいや」

と思っていても、いざ稼ぎが大きくなった時に提出しようすれば、青色申告できずに1年間損をしてしまうかもしれません。

開業freeeを使えばすぐに作成できますし、税務署にも提出するだけです。

面倒でも稼げる目途が立った時点で、早めに開業届けと青色申告承認申請書を提出しておくことをおススメします。

会計ソフトで確定申告がラクなる!MFクラウドの特徴、導入メリット【個人事業主/青色申告】

会計ソフトで確定申告がラクなる!MFクラウドの特徴、導入メリット【個人事業主/青色申告】